SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |В ЛСР изобрели новый способ забрать деньги у миноритариев?

- 01 апреля 2023, 10:47

- |

Уважаемый регулятор! Хотелось бы обратить внимание на ситуацию, которая выглядит не очень правильной и справедливой.

Компания ЛСР в своем отчете сообщила, что в феврале этого года передала 22,15 млн акций (всего акций 103 млн) «ключевым руководителям». 15,4 млн акций из них ушли прямо мажоритарному акционеру. Акции принадлежали ЛСР, ранее были выкуплены за счет средств компании.

Сумма сделки по текущему рынку 11,2 млрд рублей.

Не совсем ясно как эта транзакция отвечает интересам акционеров, которые не являются членами правления, и насколько это вообще законно?

Насколько я понимаю, закона, который бы ограничивал такие практики нет, но налицо же нарушение интересов миноритарных акционеров, значит такие нормы в законе должны быть?

Как должна была бы выглядеть СПРАВЕДЛИВАЯ ситуация?

1. Если бы компания погасила данные акции, то прибыль ВСЕХ акционеров компании на акцию выросла бы на 27%!!! Справедливо? Справедливо!

2. Если бы компания не выкупала акции, а направила их на выплату дивидендов, то КАЖДЫЙ акционер компании получил бы на акцию более 100 рублей дивидендов, что соответствовало бы доходности более 20%.

3. Но вместо этого, прибыль на акцию выросла только у членов правления и мажоритария, а у миноритариев она автоматически уменьшилась. И миноритарных акционеров даже никто не спросил.

Разве это справедливо?

( Читать дальше )

Компания ЛСР в своем отчете сообщила, что в феврале этого года передала 22,15 млн акций (всего акций 103 млн) «ключевым руководителям». 15,4 млн акций из них ушли прямо мажоритарному акционеру. Акции принадлежали ЛСР, ранее были выкуплены за счет средств компании.

Сумма сделки по текущему рынку 11,2 млрд рублей.

Не совсем ясно как эта транзакция отвечает интересам акционеров, которые не являются членами правления, и насколько это вообще законно?

Насколько я понимаю, закона, который бы ограничивал такие практики нет, но налицо же нарушение интересов миноритарных акционеров, значит такие нормы в законе должны быть?

Как должна была бы выглядеть СПРАВЕДЛИВАЯ ситуация?

1. Если бы компания погасила данные акции, то прибыль ВСЕХ акционеров компании на акцию выросла бы на 27%!!! Справедливо? Справедливо!

2. Если бы компания не выкупала акции, а направила их на выплату дивидендов, то КАЖДЫЙ акционер компании получил бы на акцию более 100 рублей дивидендов, что соответствовало бы доходности более 20%.

3. Но вместо этого, прибыль на акцию выросла только у членов правления и мажоритария, а у миноритариев она автоматически уменьшилась. И миноритарных акционеров даже никто не спросил.

Разве это справедливо?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 170 )

Блог компании Mozgovik |Молчанов снизил прямую долю в ЛСР с 55,54% до 50,1%, продав акции "ЛСР. Управляющая компания"

- 17 октября 2022, 15:38

- |

Только что на сайте раскрытия информации появилось три сообщения. Из них следует:

Сделка по продаже акций от мажоритарного акционера Андрея Молчанова в пользу дочерней структуры Группы ЛСР - «ЛСР. Управляющая компания» состоялась в пятницу 14 октября.

👉Молчанов снизил прямую долю в ЛСР с 55,54% до 50,1%, продав акции «ЛСР. Управляющая компания»

👉Доля «ЛСР. Управляющая компания» выросла с 18,84% до 24,27%

👉Основание сделки: Договор №31032022 купли-продажи ценных бумаг от 31.03.2022г, Соглашение об отступном от 15.09.2022г.

👉В результате сделки сменили собственника 5,44% акций Группы ЛСР или 5,6 млн акций

👉Рыночная цена такого пакета составляет 2,7 млрд рублей.

Ранее мы полагали, что Молчанов захочет выплатить дивиденды, чтобы вернуть долг, который он брал для покупки акций ЛСР с рынка.

Но акционер похоже предпочел более быстрый и экономный способ вернуть себе кэш.

Данное действие снижает вероятность выплаты дивидендов Группой ЛСР.

Идею о том, что ЛСР может выплатить дивиденды, чтобы Молчанов мог погасить долг перед ЛСР мы публиковали 1 сентября.

Сделка по продаже акций от мажоритарного акционера Андрея Молчанова в пользу дочерней структуры Группы ЛСР - «ЛСР. Управляющая компания» состоялась в пятницу 14 октября.

👉Молчанов снизил прямую долю в ЛСР с 55,54% до 50,1%, продав акции «ЛСР. Управляющая компания»

👉Доля «ЛСР. Управляющая компания» выросла с 18,84% до 24,27%

👉Основание сделки: Договор №31032022 купли-продажи ценных бумаг от 31.03.2022г, Соглашение об отступном от 15.09.2022г.

👉В результате сделки сменили собственника 5,44% акций Группы ЛСР или 5,6 млн акций

👉Рыночная цена такого пакета составляет 2,7 млрд рублей.

Ранее мы полагали, что Молчанов захочет выплатить дивиденды, чтобы вернуть долг, который он брал для покупки акций ЛСР с рынка.

Но акционер похоже предпочел более быстрый и экономный способ вернуть себе кэш.

Данное действие снижает вероятность выплаты дивидендов Группой ЛСР.

Идею о том, что ЛСР может выплатить дивиденды, чтобы Молчанов мог погасить долг перед ЛСР мы публиковали 1 сентября.

PREMIUM |Действия по портфелю сегодня: RNFT, LSRG, XAU

- 20 сентября 2022, 10:54

- |

Для продолжения чтения поста необходимо оформить премиум подписку

Блог компании Mozgovik |Разбор отчета Группы ЛСР и маленькая инвестиционная идейка

- 01 сентября 2022, 18:01

- |

Изначально эта заметка планировалась как разбор отчета, в впоследствии превратилась в инвестиционную идею, которую вы найдете в конце заметки.

1 полугодие у нас сложилось из двух совершенно неравнозначных кварталов:

📈Рекордно большие продажи в первом квартале

📉Минимальные за 5 лет продажи во втором квартале

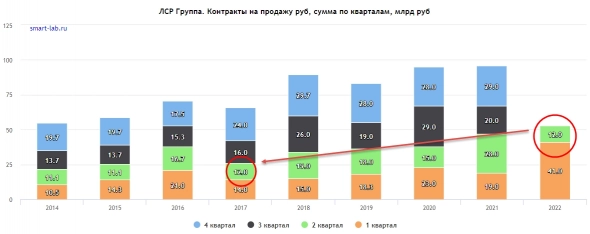

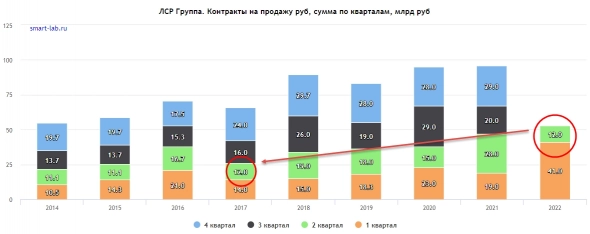

График: поквартальные продажи ЛСР по годам.

Доля ипотечных сделок стабильна и составила 75%. Согласно статистике ЦБ, выдачи ипотеки во апреле-мае резко обвалились:

Это собственно и обеспечило низкие продажи жилья Группы ЛСР во 2-м квартале. Однако на этом же графике видно, что уже в июле объемы выданной ипотеки выросли на 35% по сравнению с июнем, так что можно ожидать восстановления продаж компании во 2-м полугодии.

Стоит отметить, что 18% выручки компании приходится на продажи строительных материалов, что вносит свою стабилизирующую роль в результаты.

( Читать дальше )

1 полугодие у нас сложилось из двух совершенно неравнозначных кварталов:

📈Рекордно большие продажи в первом квартале

📉Минимальные за 5 лет продажи во втором квартале

График: поквартальные продажи ЛСР по годам.

Доля ипотечных сделок стабильна и составила 75%. Согласно статистике ЦБ, выдачи ипотеки во апреле-мае резко обвалились:

Это собственно и обеспечило низкие продажи жилья Группы ЛСР во 2-м квартале. Однако на этом же графике видно, что уже в июле объемы выданной ипотеки выросли на 35% по сравнению с июнем, так что можно ожидать восстановления продаж компании во 2-м полугодии.

Стоит отметить, что 18% выручки компании приходится на продажи строительных материалов, что вносит свою стабилизирующую роль в результаты.

( Читать дальше )

dr-mart |Группа ЛСР выдала кредит мажоритарию на льготных условиях на размер почти всей прибыли за 1-е полугодие

- 01 сентября 2022, 09:33

- |

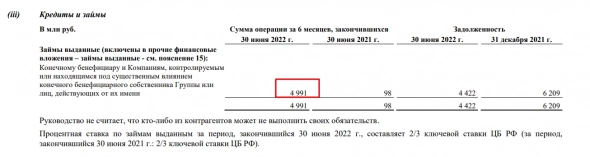

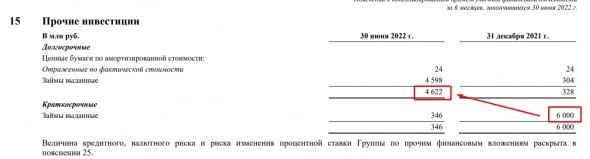

Глянул отчет ЛСРа. Все ниче, если бы не это. В 1-м полугодии контора кредитнула своего мажора Молчанова на 5 ярдов по льготной ставке (2/3 от ЦБ). Это снизило свободный денежный поток компании на 4,83 млрд руб за 1 полугодие. Прибыль компании за полугодие составила 6,4 млрд руб, а после учета курсовых разниц 5,1 млрд.

Не совсем понятно, почему компания занимает на рынке у банков с премией и отдает эти деньги мажору с дисконтом, в ущерб компании и ее акционерам.

За счет роста ставок, например, у ЛСР в 1-м полугодии процентные расходы выросли на 4 млрд руб (с 3,2 млрд до 7,2 млрд руб).

Если бы компания наконец заплатила дивиденды 78 руб на акцию, как в прошлые годы, Молчанов бы получил на свои 55 млн акций 3,74 млрд руб после налогов.

Как думаете, на какие цели Андрей Юрьевич взял кредит у своей компании?

UPD, Я лажанул конечно. Кредит был выдан еще в 2021 году.

На слайде видно, что бенефициару было выдано 6,2 млрд на конец 21 года.

Это объясняет «льготный» характер ставки. А в движении денежных средств -5,2 млрд выданных займов — это могли быть займы дочерним компаниям группы.

С другой стороны, мне непонятно, почему по денежному потоку мы имеем проводку -4,8 млрд выданные займы на балансе не выросли на эту величину?

dr-mart |Стоит ли инвестировать в строительные компании сейчас?

- 22 сентября 2021, 17:11

- |

Как-то с месяц назад чесались руки зайти в ЛСР, но не стал. Сектор выглядит в настоящий момент опасно.

Цены уже на пике, пиковые объемы продаж прошли в связи со спекулятивным спросом и попыткой россиян спасти сбережения от инфляции.

Цены выросли на десятки процентов за год, а доходы не выросли. Весь спрос сформирован ипотекой и сбережениями.

С начала июля программа льготной ипотеки сильно ужалась, объемы сделок в июле-августе резко сократились (20-30% составило снижение).

Ипотека дорожает вследствие растущих ставок, заработавшие на росте цен спекулянты будут постепенно продавать квартиры, создавая дополнительный навес.

Совершенно точно, что объемы продаж во 2П2021 будут ниже. Ждать роста объемов в 2022 я бы тоже не стал.

Согласны или нет?

p.s. Самолет — ваще интересный персонаж: P/S=5.6, P/E=104, EV/EBITDA=31😁

Цены уже на пике, пиковые объемы продаж прошли в связи со спекулятивным спросом и попыткой россиян спасти сбережения от инфляции.

Цены выросли на десятки процентов за год, а доходы не выросли. Весь спрос сформирован ипотекой и сбережениями.

С начала июля программа льготной ипотеки сильно ужалась, объемы сделок в июле-августе резко сократились (20-30% составило снижение).

Ипотека дорожает вследствие растущих ставок, заработавшие на росте цен спекулянты будут постепенно продавать квартиры, создавая дополнительный навес.

Совершенно точно, что объемы продаж во 2П2021 будут ниже. Ждать роста объемов в 2022 я бы тоже не стал.

Согласны или нет?

p.s. Самолет — ваще интересный персонаж: P/S=5.6, P/E=104, EV/EBITDA=31😁

dr-mart |Названы предпосылки для кризиса на рынке недвижимости

- 15 ноября 2020, 17:32

- |

Ситуация на рынке недвижимости следующая:

👉льготная ипотека (-2,5пп по ставке) привела к росту цен на первичку на 20%

👉первичка стала торговаться с премией к вторичке, хотя новостройки — это чуть более рискованно

👉льготная программа продлена до конца июля 2021, поэтому можно не спешить

👉спекулянты захотят зафиксировать прибыль и продать подорожавшую первичку

👉выросла конкуренция между девелоперами за земельные участки

👉число новых проектов выросло по сравнению с тем, что было год назад

👉рост рынка был на фоне роста закредитованности, что не сопровождалось ростом доходов населения

👉в какой-то момент в будущем скакнет неплатежеспособность

Отсюда, вопросы, уважаемые лучшие умы смартлаба:

1🏠 начнут ли расти доходы россиян в 2021 году, которые перекроют кредитное бремя?

2🏠 начнут ли существенно расти дефолты по ипотеке в 2021 году с выходом этих квартир на рынок?

3🏠 есть ли потенциал для роста цен новостроек к концу 3 квартала 2021 г?

4🏠 сохранят ли девелоперы рекордные объемы продаж 3кв2020 в 4 квартале и 1 квартале 2021?

👉льготная ипотека (-2,5пп по ставке) привела к росту цен на первичку на 20%

👉первичка стала торговаться с премией к вторичке, хотя новостройки — это чуть более рискованно

👉льготная программа продлена до конца июля 2021, поэтому можно не спешить

👉спекулянты захотят зафиксировать прибыль и продать подорожавшую первичку

👉выросла конкуренция между девелоперами за земельные участки

👉число новых проектов выросло по сравнению с тем, что было год назад

👉рост рынка был на фоне роста закредитованности, что не сопровождалось ростом доходов населения

👉в какой-то момент в будущем скакнет неплатежеспособность

Отсюда, вопросы, уважаемые лучшие умы смартлаба:

1🏠 начнут ли расти доходы россиян в 2021 году, которые перекроют кредитное бремя?

2🏠 начнут ли существенно расти дефолты по ипотеке в 2021 году с выходом этих квартир на рынок?

3🏠 есть ли потенциал для роста цен новостроек к концу 3 квартала 2021 г?

4🏠 сохранят ли девелоперы рекордные объемы продаж 3кв2020 в 4 квартале и 1 квартале 2021?

dr-mart |Отчет группа ЛСР за 2 квартал. Короткие заметки - шпаргалка инвестора

- 07 сентября 2020, 14:36

- |

Отчет неплохой, несмотря на кризис, все выросло

👉выручка +3%

👉ебитда +17%

👉прибыль +38%, EPS=26 руб на акцию

👉драйвер роста — продажи в Санкт-Петербурге (+31%)

👉долг низкий (1,21 debt/ebitda)

По Питеру 6,3 млрд, опер.рентабельность Питера = 30%

По Москве опер.прибыль за полугодие =0

По ЕКБ 0,56 млрд, рентабельность ЕКБ =15% млрд руб

✅Ср. ипотечнка ставка упала с 8,5% до 7,6%

✅цена недвижки +5% = 119 тыр/метр

✅площадь в эксплутацию +8%

из 48 млрд руб продаж 1 квартал 2020,

8,2 млрд приходится на стройматериалы (щебенка, песок, бетон, кирпич, газобетон).

это ровно 1/6 всей выручки ЛСР

Операционная рентабельность составляет 13%

( Читать дальше )

👉выручка +3%

👉ебитда +17%

👉прибыль +38%, EPS=26 руб на акцию

👉драйвер роста — продажи в Санкт-Петербурге (+31%)

👉долг низкий (1,21 debt/ebitda)

По Питеру 6,3 млрд, опер.рентабельность Питера = 30%

По Москве опер.прибыль за полугодие =0

По ЕКБ 0,56 млрд, рентабельность ЕКБ =15% млрд руб

✅Ср. ипотечнка ставка упала с 8,5% до 7,6%

✅цена недвижки +5% = 119 тыр/метр

✅площадь в эксплутацию +8%

из 48 млрд руб продаж 1 квартал 2020,

8,2 млрд приходится на стройматериалы (щебенка, песок, бетон, кирпич, газобетон).

это ровно 1/6 всей выручки ЛСР

Операционная рентабельность составляет 13%

( Читать дальше )

dr-mart |Тренды. Лидеры и аутсайдеры недели. MTLRP, LSRG,

- 20 марта 2020, 23:57

- |

Тренды коротко:

📉РТС📉НЕФТЬ📈USDRUB

Нефти может особо падать уже некуда особо, а вот ртс и рублю есть куда.

Так же продолжаю видеть существенный потенциал для роста ставок в России.

Вижу существенный потенциал для падения многих акций, ориентированных на внутр рынок.

Например MOEX стоит 92 рубля, столько же, сколько в октябре прошлого года. Ситуация сейчас стала гораздо хуже, полгода назад.

SBER стоит 200 рублей, как в январе 2020. Это совершенно не отражает перемены реальности за это время.

Суть в том, что на руках у участников рынка все еще много (рублей), поэтому они будут покупать какую-то надежду, что ситуация вернется, и цена вернется.

Индекс МОЕХ вырос за неделю на 1%.

MSTT +40% Об оферте на выкуп писали еще неделю назад, акция просто отыграла новость в понедельник.

APTK +25% «Коленный трейд». Единственное exposure на вирус. Естественно временный рост продаж ничего не меняет.

MGNT +20% Ничего рационального нет. То что толпы вдруг разово ломанулись в магазины (авансовое потребление), никак не меняет реальность компаний розничной торговли.

TATN +12% Лидер отскока в нефтяночке. GAZP, ROSN тоже сделали >+6% за неделю

PHOR +11% Бумага вообще вернулась в свой обычный торговый диапазон 🤦♂️

MTLRP -30% Облом с дивидендами после отчета за 4 квартал расстроил инвесторов.

LSRG -20% Тоже хуже рынка после отчета, прибыль упала в 2 раза`

📉РТС📉НЕФТЬ📈USDRUB

Нефти может особо падать уже некуда особо, а вот ртс и рублю есть куда.

Так же продолжаю видеть существенный потенциал для роста ставок в России.

Вижу существенный потенциал для падения многих акций, ориентированных на внутр рынок.

Например MOEX стоит 92 рубля, столько же, сколько в октябре прошлого года. Ситуация сейчас стала гораздо хуже, полгода назад.

SBER стоит 200 рублей, как в январе 2020. Это совершенно не отражает перемены реальности за это время.

Суть в том, что на руках у участников рынка все еще много (рублей), поэтому они будут покупать какую-то надежду, что ситуация вернется, и цена вернется.

Индекс МОЕХ вырос за неделю на 1%.

MSTT +40% Об оферте на выкуп писали еще неделю назад, акция просто отыграла новость в понедельник.

APTK +25% «Коленный трейд». Единственное exposure на вирус. Естественно временный рост продаж ничего не меняет.

MGNT +20% Ничего рационального нет. То что толпы вдруг разово ломанулись в магазины (авансовое потребление), никак не меняет реальность компаний розничной торговли.

TATN +12% Лидер отскока в нефтяночке. GAZP, ROSN тоже сделали >+6% за неделю

PHOR +11% Бумага вообще вернулась в свой обычный торговый диапазон 🤦♂️

MTLRP -30% Облом с дивидендами после отчета за 4 квартал расстроил инвесторов.

LSRG -20% Тоже хуже рынка после отчета, прибыль упала в 2 раза`

dr-mart |Максим Соколов (группа ЛСР) - интервью Деловому Петербургу (01.04.2019)

- 05 мая 2019, 19:07

- |

Интервью этому уже больше месяца, но актуальности для инвесторов не утратило. Газетка с интервью была у меня отложена о лучших времен, и вот эти лучшие времена настали. Публикую основные тезисы:

Бизнес ЛСР становится очень чувствителен к уровню процентных ставок.

Как оценить благосостояние переезжающих в СПб — сложно сказать, но тоже фактор важный.

- Половина сделок с недвигой сейчас — ипотека

- По нашим данным в Питере 37% сделок заключают приезжие, в Москве — в 2 раза меньше!

- Основной проект — строительство на намывных территориях Васильевского острова — 0,5 млн м2, 9 тыс квартир, 5 тыс парковок.

- Портфель недвижимости составляет 7,8 млн м2, этого хватит на 7 лет работы.

- Оптимизируем производственный бизнес, выводим то, что немаржинально, и не нужно для строительства: продали Гатчинский ДСК и Московский ДСК.

- Советую покупать акции ЛСР — выгодная инвестиция!

- Переговоров о слияниях не ведем, о продаже бизнеса тоже.

- Проект 1млн м2 на Ржевке держим в запасе, т.к. большой проект сложно начинать — надо много денег сразу инвестировать, а цена на квартиры пока не позволяет сходу иметь запас прочности для окупаемости.

- Развитие строительства в Новой Москве в несколько раз выше, чем в СПб. Территории в старой Москве не осталось, только под реновацию. В СПб еще территории есть.

Бизнес ЛСР становится очень чувствителен к уровню процентных ставок.

Как оценить благосостояние переезжающих в СПб — сложно сказать, но тоже фактор важный.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс